バイトが確定申告で経費として計上できるモノ・できないモノ

バイトをしていると、交通費や洋服代、そのクリー二ング代などの経費が掛かることがありますよね。経費の負担は税金で取り返すことはできるのでしょうか?この記事では、バイトが確定申告で経費として計上できるものは何か、解説していきます。

【目次】

時給制や日給制のバイトで計上できる経費

アルバイトや会社員など給与所得者の場合、会社が仕事に必要であると認め、自己負担で支払ったものついては、確定申告の際に特定支出控除として経費申告することができます。ただし、特定支出控除は適用条件が厳しいため、申請が通る人が少ないのが現状です。

そのため、すべての給与所得者は、経費の代わりに給料から給与所得控除を差し引くことができ、税金の対象となる給与額を減らすことが可能です。給与所得控除を差し引いた後の金額を給与所得と言い、給与所得を基に税金を計算します。給与所得控除の金額は、給料の金額に応じた計算式によって決まります。例えば、給料の年間の合計が162万5千円以下であれば、給与所得控除は55万円となります。

出来高制などの報酬から計上できる経費

例えば、内職やアフィリエイト収入など、契約に基づいた仕事の出来高や実績に応じた歩合によって受け取った収入は、給与ではなく、報酬と呼びます。給与ではないため、給与所得控除が無い代わりに、計上することができる経費が幅広く認められています。では、経費に計上することが出来るものは、どのようなものでしょうか?いくつか例を挙げてみましょう。

パソコン

報酬を得るための作業にパソコンを使用するのであれば、経費として計上することができます。パソコンの購入価格が10万円未満であれば、購入した年に消耗品として一括で経費計上することができ、10万円以上である場合は、資産として耐用年数に合わせて数年かけて減価償却処理を行う必要があります。

被服費

仕事に必要な衣類、作業着やヘルメットなどです。どのような衣類が経費に計上できるのか、報酬を受け取る企業に確認しましょう。例えば講師として人前に登壇するときは、スーツを着用する必要があるので経費に計上が可能です。しかし、仕事に従事するときは作業着、という人であれば、スーツを経費に計上することは難しいでしょう。

携帯電話の通話料

仕事用の端末を持っていれば、通話料の全額を経費として計上することが可能です。しかし、仕事とプライベートを兼用している端末の場合は、経費に計上することができるのは仕事に関する通話のみのため、通話料を仕事とプライベートに按分することになります。

交通費

電子マネーへのチャージは、たとえ領収書があっても経費に計上することができません。仕事に関わる電車やバスの料金は、目的(取引先との打ち合わせなど)と経路、利用した交通機関を明らかにすることで経費に計上することができます。また、公共の交通機関は領収書等が無い場合も多いので、領収書に代わりに、ご自身で出金伝票を作成して保管しておくとよいでしょう。タクシーの場合は目的と経路を明らかにすると共に、領収書が必要です。

飲食費

打ち合わせなどによりカフェを利用する、取引先や仕事仲間と会食することもあるでしょう。「いつ」、「誰と」、「どこで」、「何のため」の打ち合わせや会食なのかを明確にして、領収書と共に保管しておけば経費に計上することができます。

家賃や光熱費

ご自宅で仕事をしている方なら、家賃や光熱費の一部を経費として計上することができます。

税金の課税対象は?給料と報酬、ケース別に確認

給料のみの場合、経費に計上できるものが無い代わりに、給料の額に応じた計算式による給与所得控除があるのは先述の通りです。また、報酬の場合、経費に計上できるものが幅広く認められていますが、仕事に関わる物に限られます。給料と報酬を受け取る仕事両方の掛け持ちをすることで、課税対象所得を少なくすることができます。以下にその例を挙げます。

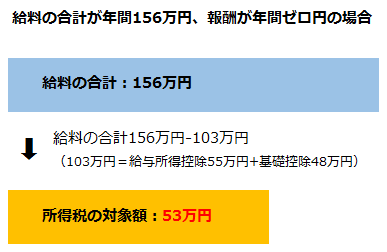

給料156万円、報酬ゼロの場合

年収が156万円で、給与収入のみの場合です。給与所得控除額55万円に基礎控除48万円を加えると103万円ですので、所得税の対象は「156万円-103万円=53万円」となり、53万円に対して所得税がかかります。

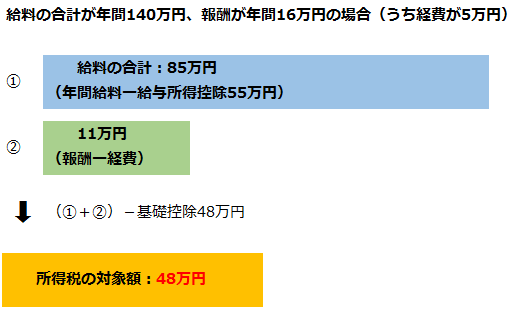

給料140万円、報酬16万円、経費5万円の場合

給料と報酬を併せて年収156万円のケースです。まず、年間の給料140万円から給与所得控除額55万円を引くと85万円①になります。また報酬16万円から経費5万円を引くと11万円②になります。①の85万円と②の11万円を足して、基礎控除48万円を引くと、所得税の課税対象は48万円になり、ひとつ目の例と年間の収入が同じにも関わらず税金も少なくなります。

※この例では、会社で年末調整を済ませ、医療費控除や住宅ローン控除などの確定申告を行わなければ、報酬の確定申告も不要です。

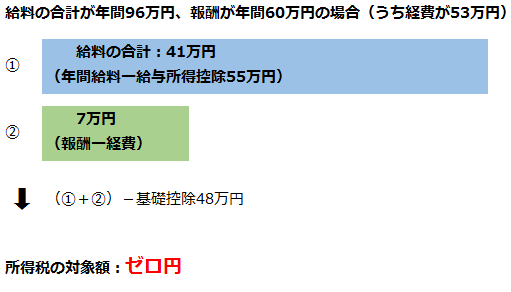

給料96万円、報酬60万円、経費53万円の場合

給料に報酬を併せた収入が156万円なのは、今までの例と同じです。年間の給料96万円から給与所得控除額55万円を引くと41万円①になります。また報酬60万円から経費53万円を引くと7万円②になります。①の41万円と②の7万円を足して基礎控除48万円を引くと、課税対象が0円となり、所得税はかからなくなるのです。ただし、0円になるのは、あくまでも所得税で、住民税は課税される可能性があることにご注意ください。

掛け持ちで仕事をする場合、給料の仕事と報酬の仕事を掛け持ちすることで所得税が安く、あるいはゼロになることもあるので、働き方を検討してみてください。

監修:大泉 稔(ファイナンシャルプランナー)

記事初回公開:2018年2月15日、更新履歴:2020年9月16日、2022年11月17日