パート主婦(主夫)の給料はいくらが相場?123万円の壁、106万円・130万円の壁、150万円の壁とは?

パートで働くときに、年収の壁を意識する人も多いでしょう。ここでは、「123万円の壁」、「106万円の壁」、「130万円の壁」など、自分や配偶者の所得税や住民税など税金控除、厚生年金や健康保険といった社会保険と年収の壁について解説します。実際にパートで働く主婦(主夫)にアンケートで聞いた平均月収額も紹介します。

パートで働くときに、年収の壁を意識する人も多いでしょう。ここでは、「123万円の壁」、「106万円の壁」、「130万円の壁」など、自分や配偶者の所得税や住民税など税金控除、厚生年金や健康保険といった社会保険と年収の壁について解説します。実際にパートで働く主婦(主夫)にアンケートで聞いた平均月収額も紹介します。

(参照)厚生労働省「年収の壁・支援強化パッケージ」

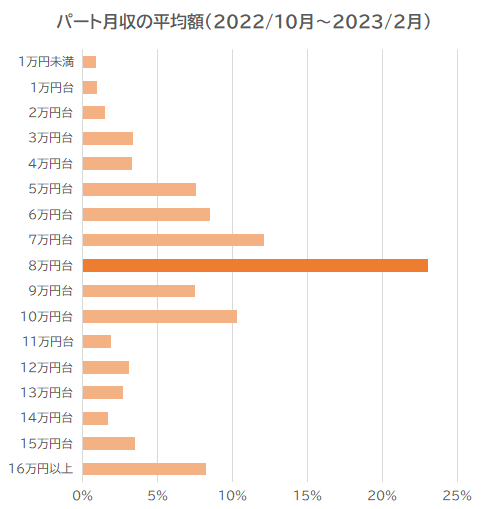

パートの平均月収、最多は8万円台

タウンワークで行ったアンケートでは、パートで働く主婦(主夫)の平均給与は月8万円台という人が最も多くいる結果となりました。

月収8万円台にすることで、2024年までの所得税法上の配偶者控除のボーダーラインだった年収103万円の壁(月収約8.5万円以下)や、年収106万円の壁(月収8.8万円未満)に当たらないように収入を意識しているようです。

パート収入額によって変わる税金・社会保険・配偶者控除の関係

具体的な「壁」をサラリーマンの夫(38歳・年収700万円)とパート収入のみの妻(35歳)と中学生と小学生の子ども2人の計4人家族が、夫婦それぞれの年収によって家計の支出にどのような影響が出るのかを例にみていきます。

※本文中の数値は、現行(令和5年)の税制で記述

| 気にすべき妻のパート年収 | 壁を超えた場合の住民税(※1) | 壁を超えた場合の所得税(※2) | 壁を超えた場合の社会保険料(※3) | 壁を超えた場合の配偶者控除、配偶者特別控除額 | |

| 106万円の壁 | 106万円以下 | 自治体によっては課税あり(均等割のみ) | かからない | 夫の扶養内、パート先の規模によっては加入義務あり | 38万円 |

| 110万円の壁 | 106万円超〜110万円以下 | 自治体によっては課税あり(均等割のみ) | かからない | 夫の扶養内、パート先の規模によっては加入義務あり | 38万円 |

| 130万円の壁 | 110万円超〜130万円以下 | 所得控除によっては課税あり | かからない | 勤務時間によっては加入義務あり | 38万円 |

| 160万円の壁 | 130万円超〜160万円未満 | 所得控除によっては課税あり | かからない | 勤務時間によっては加入義務あり | 36万円から3万円 |

| 201万円の壁 | 160万円++201.6万円以下 | 所得控除によっては課税あり | 所得控除によっては課税あり | 勤務時間によっては加入義務あり | 0 |

(※1)住民税、(※2)所得税

所得税、住民税は、年収-給与所得控除額(最低65万円、年収190万円超は変わる)-基礎控除額(所得税95万円・住民税43万円)で計算し、その値が0円またはマイナスなら税金はかかりません。なお住民税は、基本的な計算式は所得税と同じですが、基礎控除の額が43万円と所得税より控除額が52万円低くなっている分や、居住している自治体の制度により年収がおおむね110万円、自治体によっては103万円ほどから、住民税が徴収されます。詳しくは、お住まいの市町村役場の担当部署に問い合わせてください。

(※3)社会保険料

厚生年金保険料や健康保険料といった社会保険料を妻自身が負担するのか、それとも妻は夫の扶養家族として支払わなくても良いのかが「壁」の焦点になります。社会保険の加入で判断する年収は、交通費手当など労働の対価以外に支払われるものも含まれます。

(※4)配偶者控除、配偶者特別控除

配偶者控除・配偶者特別控除額ともに、夫の所得が控除される、夫の合計所得(※5)が1000万円以下(給与所得のみの場合の給与等の収入金額が1,195万円以下)の場合に適用される制度です。

【配偶者控除】妻の年収が123万円以下の場合に、夫の収入(給与所得のみの場合の給与等の収入)が1,095万円以下の場合は38万円、同様に夫の収入が1,095万円超1,145万円以下では26万円、1,145万円超1,195万円以下では13万円の配偶者控除が受けらけれます。

【配偶者特別控除】妻の年収が123万円超160万円以下で夫の収入(給与所得のみの場合の給与等の収入)が1,095万円以下の場合に、38万円の配偶者特別控除が受けられます。妻の年収が201万6千円未満の場合まで9段階と、夫の収入が1,095万円以下・1,145万円以下・1,195万円以下の3段階の組み合わせで、38万円から1万円で配偶者特別控除が受けられます。

(※5)合計所得:会社員やパートなど収入が給与だけの人は、上記(※1の数式)の計算式で、年収-給与所得控除額で算出した金額が合計所得です。

年収106万円の壁|社会保険の扶養が外れる人も

厚生年金の被保険者数が51人以上の会社で働いている人は、年収約106万円(毎月の給与が8.8万円)以上、週の所定労働時間が20時間以上、雇用期間が2か月を超えるなどの条件を満たすとその会社の社会保険への加入が義務付けられます。配偶者の社会保険の扶養に入っていた人は扶養を外れることになります。社会保険料を自己負担することになるため、目の前の手取りを減らしたくない人は年収約106万円(月収8.8万円)未満を意識する必要があり、「106万の壁」と呼ばれます。

年収110万円の壁|住民税が課税

多くの自治体では、年収110万円を超えると住民税の所得割が課せられます。住民税は前年の課税所得から、医療費控除や生命保険料控除などの所得控除と基礎控除を引いた額に税率をかけて算出します。所得割の非課税枠は給与収入のみの人は年収110万円以下ですが、110万円を超える場合は、パート代などの給与収入から108万円(給与所得控除65万円、住民税の基礎控除43万円)を引いた残りの額に税率10%を掛けた金額になります(給与所得控除はパート代190万円以下の場合。他、所得控除、調整控除額もありますが各自治自体に確認してください)。

年収130万円の壁|社会保険の扶養が外れる

年収が130万円以上になると、自身で社会保険の加入が義務付けられ、それを「130万の壁」と呼んでいます。勤務日数や時間などの会社の社会保険に加入する条件を満たす場合は、会社の社会保険に加入し、給料から厚生年金や健康保険、介護保険(40歳以上)などの社会保険料が天引きされます。会社の社会保険に加入する条件を満たさない場合は、自身で国民年金や国民健康保険、介護保険などの保険料を支払います。

年収160万円の壁|所得税が課税+配偶者特別控除が減る

年収160万円を超えると所得税がかかり始め、家計に影響するため「160万の壁」と言われています。そのため、パート主婦(主夫)にはこのラインを気にして労働時間を計算している人もいます。

また、160万円は配偶者特別控除が満額受けられるボーダーラインでもあります。「会社員の夫とパート勤務の妻」を例とすると、夫の配偶者特別控除は、妻の年収160万円を超えると段階的に控除額が減っていきます。夫の年収と妻の年収に応じて控除額は変わります。

年収201万円の壁|配偶者特別控除がなくなる

年収が201.6万円以上になると、配偶者特別控除も受けられなくなります。

まとめ

このように、主婦(主夫)がパートでいくら稼ぐかを考える時には、税金や社会保険の負担のボーダーを意識する必要があります。特に家計に影響するのは、妻自身で社会保険料を負担するかどうかです。

「会社員の夫とパート勤務の妻」の例で、妻の年収が150万円(月収125,000円)で社会保険料を概算すると(※6)、パート先の社会保険に加入する場合は22万円くらいです。自身で社会保険に加入する場合は、国民年金の保険料は毎月17,510円(令和7年度・年額210,120円)、それに国民健康保険料が前年の所得に応じて少なくとも年間10万円程度の出費になり合計31万円くらいの負担となります。いずれの場合でも手元には120万円程度残ります(税は除く)。ですが、人によっては、年収130万円や106万円以下に抑えたパートをしようとする人もいます。

「壁」にとらわれることなく働ける環境が整っていれば、「壁」を意識することなく、収入を増やしていくのも家計運営の方法です。なぜなら厚生年金として払ったその分、将来の年金は増えるからです。目の前の収入か、将来年金として受け取る額を重視するのか、働き方を検討することが大切です。

(※6)社会保険料は、所属する会社の制度・自治体によって料率が異なります。

>扶養控除・扶養内に押さえたい年収とは?106万、130万、150万の壁で気をつけること

渋田貴正

司法書士事務所V-Spirits 代表司法書士。大学卒業後、大手食品メーカーや外資系専門商社に在職中に税理士、司法書士、社会保険労務士の資格を取得。2012年独立し、司法書士事務所開設。

https://www.pright-si.com/

※初回公開:2017年7月2日、更新:2020年9月18日、2022年10月1日、2023年5月9日、2024年8月27日、2024年10月1日、2025年12月1日

※文中の社名・所属等は、取材時または更新時のものです。